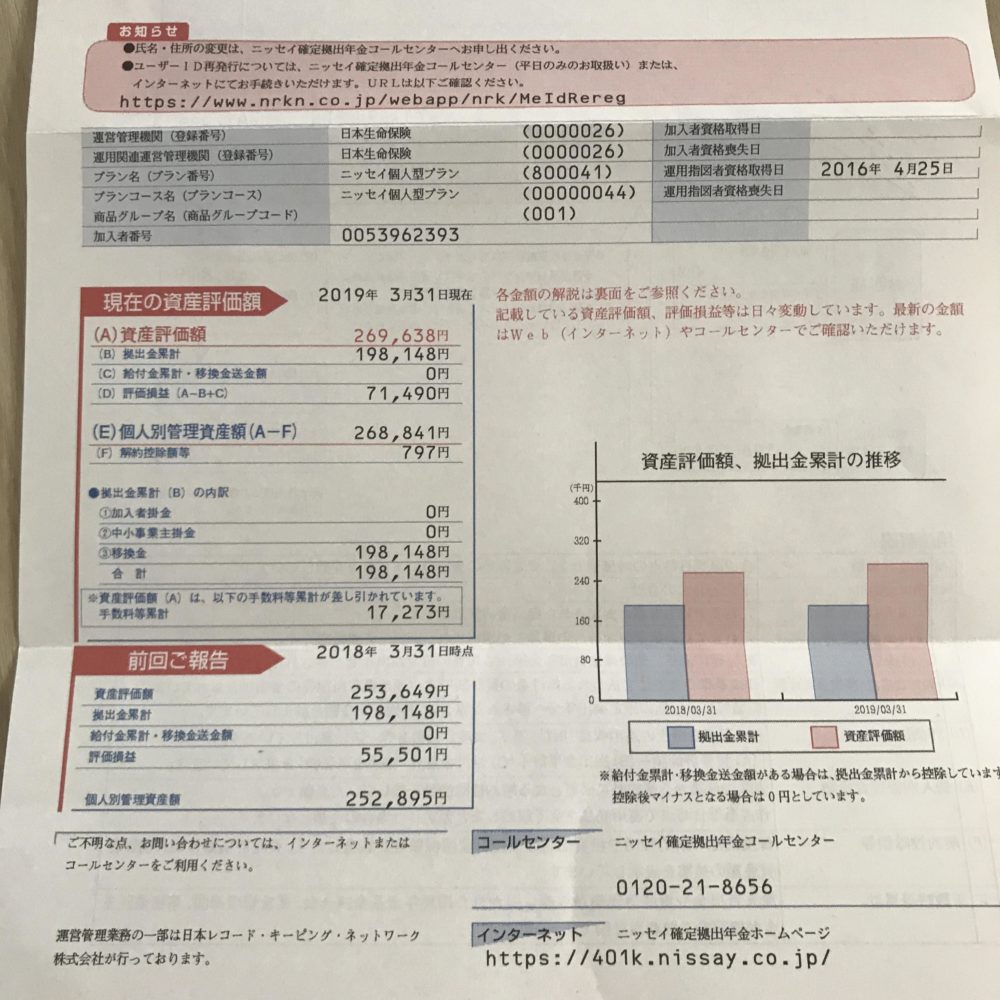

iDeCo用の投資信託の数が最も豊富なSBI証券で口座を解説し、過去3年間運用してきたニッセイから金融機関を変更しようとしている僕ですが、豊富な選択肢の中から、投資対象となる投資信託6本を絞り込んでみました。

SBI証券の場合は、最初にセレクトプランとオリジナルプランのいずれかを選択する必要があり、一部重複があるものの、それぞれが取り扱う投資信託が異なっています。そのため、申し込み前にある程度候補を絞り込んで、どちらのプランにするか決めておく必要があります。

今回の記事では、SBI証券のiDeCoで申し込める投資信託と選び方、おすすめの投資信託6本を解説します。

この記事の目次

SBI証券はiDeCo用の投資信託の選択肢が主要ネット証券の中では最も多い

以下の通り、SBI証券はiDeCo用の投資信託の選択肢が主要ネット証券の中では最も多いです。

| SBI証券 | 楽天証券 | マネックス証券 | 松井証券 | |

|---|---|---|---|---|

| 口座管理料 | 0円 | 0円 | 0円 | 0円 |

| 加入・移換時手数料 | 0円 | 0円 | 0円 | 0円 |

| 運営機関変更時手数料 | 0円 | 0円 | 0円 | 0円 |

| 投資信託数 | 63本 | 31本 | 24本 | 11本 |

でも、どれを選んだらいいのか分からない! 投資信託を選ぶポイントは?

投資信託の選択ポイントその1:インデックスかアクティブか

投資信託を選ぶ上でまず出てくる大きな二つの分岐は、インデックス運用かアクティブ運用かです。

インデックス運用とは

インデックス投資とは、投資でよく使われる指数、TOPIX(東証株価指数)、日経平均株価、ダウ平均株価、S&P 500などと同じ値動きを目指す運用をする投資信託のことで、パッシブファンドとも呼ばれます。インデックスファンドには次のような特徴があります。

- 株価の上昇局面で強いが、株価の下落局面ではリターンが悪化する

- 運用側の負荷が小さいため、手数料が全般的に安い

アクティブ運用とは

アクティブ運用とは運用担当者が、自由に株式・債券などの投資割合を決定し、運用する投資信託のことです。アクティブファンドはベンチマーク(株価指数など)を設定し、そのベンチマーク以上の運用成績を目指すことになります。アクティブファンドには以下のような特徴があります。

- 株価の上昇、下落局面に連動するかどうかはファンドマネージャー次第

- ファンドマネージャーと運用チームが市場や個別銘柄の調査、分析を行うため、インデックスファンドと比較すると手数料が高い

投資信託の選択ポイントその2:主な投資先はどこか?

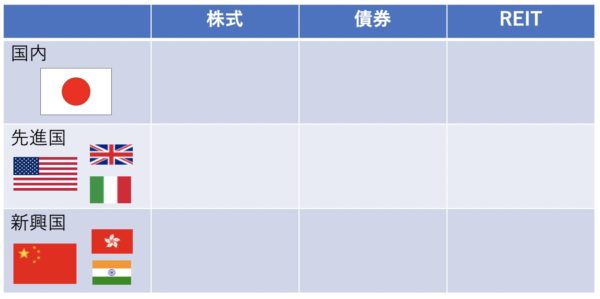

投資信託の主な投資先には株式、債券、REITなどがあります。

- 株式:全世界で約4万5000社が上場(うち、アメリカが約5000社、日本は3600社)。値上がり益と配当金の2つで資金を増やすことができる。

- 債券:企業が資金調達をする際に発行する有価証券。元本保証がある代わりに値上がり利益等はなく、株の利息に相当するクーポンで利益を得る。

- REIT:調達した資金を不動産に投資する金融商品。株と同様に値上がり益と配当金の2つで資金を増やすことができる。

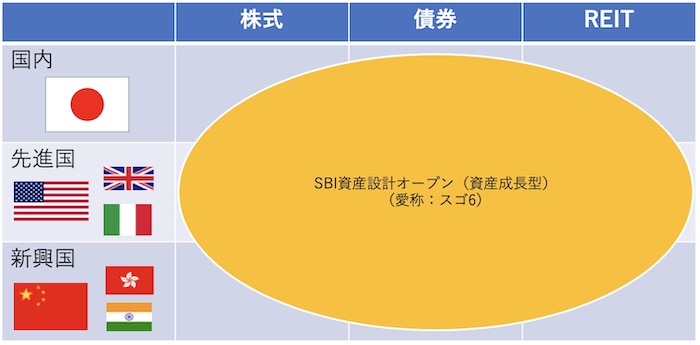

これらをどの市場で購入するのかで、投資先が決定します。図解すると、以下のようになります。

市場選びには、ある程度マクロ的な予測の力が必要になってきます。少し前だったら、中国市場がずっと上昇していたので、新興国株式がよかったのかもしれませんが、貿易がらみで2019年6月現在は厳しそうです。日本市場も大きな成長は見込めないでしょう。とすると、個人的にはやはりアメリカを中心とした先進国が固いような気がします。

投資信託の選択ポイントその3:リターン

リターンですが、投資信託は資金を増やすためにやるので、最も重要な指標です。リターンを見る際はなるべく長期できちんと実績を調べることです。

投資信託の選択ポイントその4:信託報酬率

信託報酬率ですが、投資家としては安ければ安いほど全体のパフォーマンスが良くなるので、なるべく安い投資信託を選ぶべきです。しかし、安さだけを見て、リターンがマイナスであれば本末転倒になってしまいます。

すでに説明した通り、インデックスファンドは全体的に割安で、アクティブファンドは割高になる傾向があります。

投資信託の選択ポイントその5:純資産

純資産ですが、資産の規模が大きければ大きいほど投資の自由度が上がるため有利になります。極端に純資産の規模が小さいものは避けたほうが良いでしょう。

SBI証券のiDeCoで選べる投資信託を評価してみた

SBI証券のiDeCoで購入できる投資信託の一覧

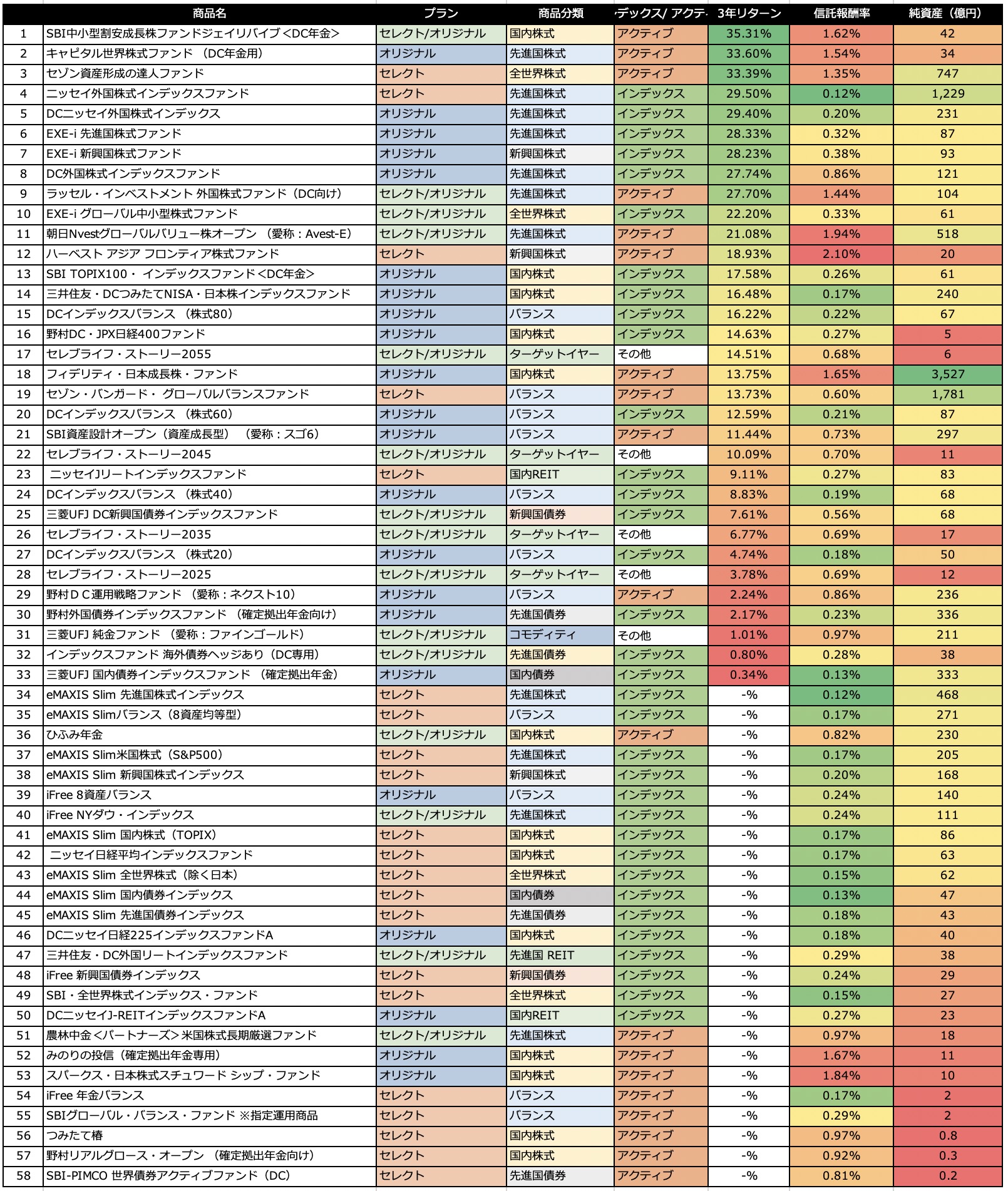

上記の投資信託を選ぶポイントを元に、SBI証券のiDeCoで選べる投資信託を評価してみました。

以下が一覧ですが、リターン、信託報酬量、純資産の3つの指標については、エクセルの力を借りて、良ければ緑色、悪ければ赤色で表現しています。並び順は3年リターンの高い順です。3年リターンがないものは、投資信託がスタートして3年未満のもので、算出ができないものです。

購入の対象になりそうな投資信託6本

上記のリストから、さらに以下の条件で絞り込んでみました。

- 3年リターン10%以上

- 信託報酬率1%以下

- 純資産100億以上

結果は以下の通り、6つの投資信託が残りました。セレクトプランから2本、オリジナルプランから4本という結果です。

候補その1:ニッセイ外国株式インデックスファンド

日本を除く主要先進国の株式に投資することにより、MSCIコクサイ・インデックス(配当込み、円換算ベース)に連動する投資成果をめざすファンドです。

純資産の規模は今回の候補の中で最も大きく、1229億円! インデックスファンドのため、信託手数料も最安値レベル、3年リターンも全体4位の29.5%と非常に好調です。

候補その2:DCニッセイ外国株式インデックス

ニッセイ外国株式インデックスファンドと非常に良く似た投資信託で、日本を除く主要先進国の株式に投資することにより、MSCIコクサイ・インデックス(配当込み、円換算ベース)に連動する投資成果をめざすファンドです。

ニッセイ外国株式インデックスファンドとの違いは純資産の規模と信託報酬率です。いずれもニッセイ外国株式インデックスファンドの方が条件を上回っています。

候補その3:DC外国株式インデックスファンド

DC外国株式インデックスファンドは三井住友トラスト・アセットマネジメントが運用する投資信託です。日本を除く世界の主要国の株式に分散投資を行い、MSCI コクサイ・インデックス(配当込み、円ベース)と連動する投資成果を目標として運用を行っています。また、確定拠出年金制度のための専用ファンドであることも特徴のです。

3年リターンは全体8位。純資産は121億円で残った候補の中では最も小さい規模です。また、信託報酬率が0.86%とやや割高です。

候補その4:三井住友・DCつみたてNISA・日本株インデックスファンド

三井住友・DCつみたてNISA・日本株インデックスファンドは、国内株式インデックス・マザーファンドへの投資を通じて、主として東京証券取引所第1部に上場している株式に投資を行い、TOPIX(東証株価指数、配当込み)の動きに連動する投資成果を目指して運用を行うファンドです。

マザーファンドとは、複数のベビーファンドと呼ばれる投資信託から資金を預かり、それをまとめて運用する投資信託のことです。

3年リターンは16%、信託報酬率は0.17%、純資産規模は240億円です。

候補その5:セゾン・バンガード・グローバルバランスファンド

セゾン・バンガード・グローバルバランスファンドは世界30カ国以上の株式と10カ国以上の債券に分散投資できるファンドです。

セゾン・バンガード・グローバルバランスファンドについては、以下の動画で良く学ぶことができます。

候補その6:SBI資産設計オープン(資産成長型) (愛称:スゴ6)

国内外の株式、公社債および不動産投資信託証券の6資産に分散投資するため、スゴ6という愛称がついています。

6資産の割合と、パフォーマンスのベンチマーク指標は以下の通りです。

- 国内株式(20%):TOPIX(東証株価指数)

- 外国株式(20%):MSCI コクサイ・インデックス(円ベース)

- 国内債券(20%):NOMURA-BPI 総合

- 外国債券(20%):FTSE世界国債インデックス(除く日本、円ベース)

- 国内REIT(10%):東証REIT指数(配当込み)

- 海外REIT(10%):S&P先進国REIT指数(除く日本、配当込み、円換算ベース)

まとめ

以上、SBI証券のiDeCoで申し込める投資信託と選び方、おすすめの投資信託6本を解説してきました。

繰り返しになりますが、SBI証券の場合は、最初にセレクトプランとオリジナルプランのいずれかを選択する必要があり、一部重複があるものの、それぞれが取り扱う投資信託が異なっています。

今回の絞り込みの結果、セレクトプランから2本、オリジナルプランから4本という結果になった訳ですが、純資産の規模を重視するので、僕の投資候補はセレクトプランで残った2本にする予定です。今回の記事が、皆さんの投資判断の一助になればと思います。

SBI証券のiDeCoは以下のリンクから資料請求することができます。

SBI証券 個人型確定拠出年金