2017年から保有したアーバネット株を先日めでたく(?)処分。長い2年間でした。もうこの銘柄を購入することはないと思いますので、総括という意味で、この2年間を振り返ってみたいと思います。

この記事の目次

アーバネットとは

アーバネットは、都内のワンルームマンションを作る会社です。特徴的なのは、ワンルームマンションを作ったあと、直販はせずに、販売業者に一括売却してしまうことです。

アーバネットが手がけるマンションはとてもデザイン性が高いのが売りの一つです。

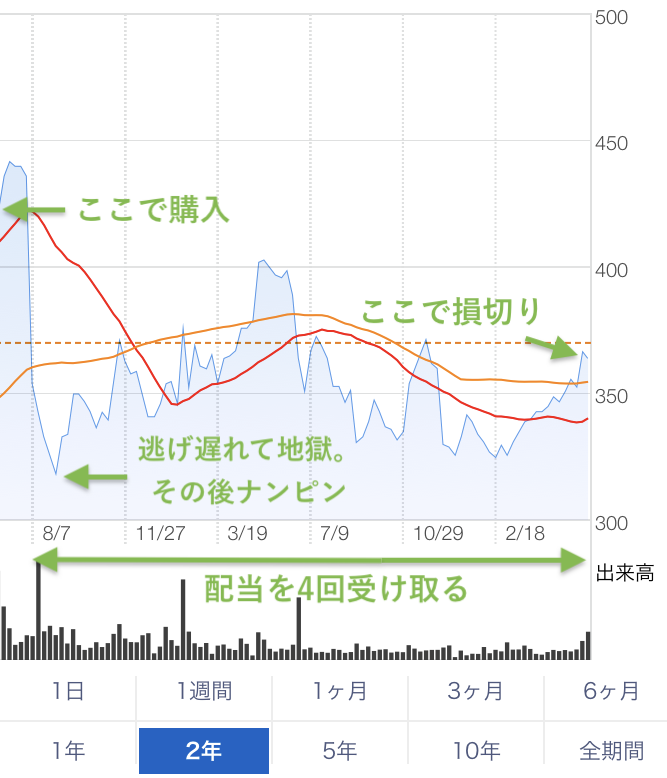

過去2年間のチャートと簡単な歴史

以下、過去2年間のチャートと簡単な歴史を記載してみました。

平成29年の春頃に購入

アーバネット株ですが、購入したのは平成29年の早春です。購入価格は400円くらい。

購入した理由は以下の3つでした。

- 株探の当期の業績予想が良かった

- 高配当

- 低PER

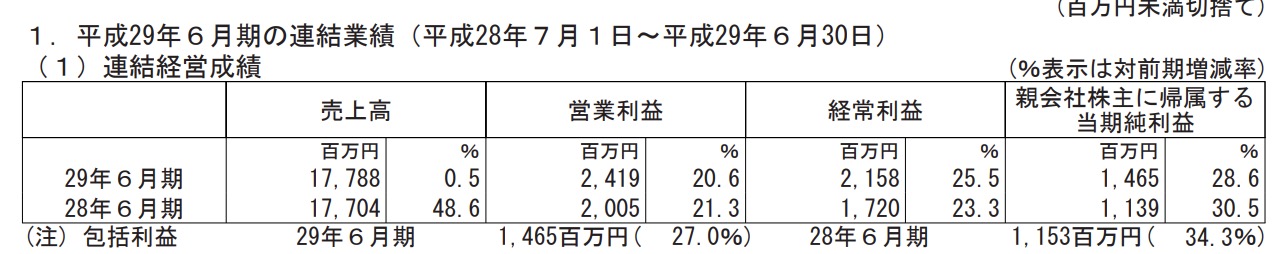

購入後、それから少しの間は株価は順調に上昇しました。実際、この期の業績はとても好調でした。売上こそ横這いですが、営業利益、経常利益は20%以上増益で着地しました。

しかし、平成30年の夏の通気の業績発表で、地獄に叩き落とされました。

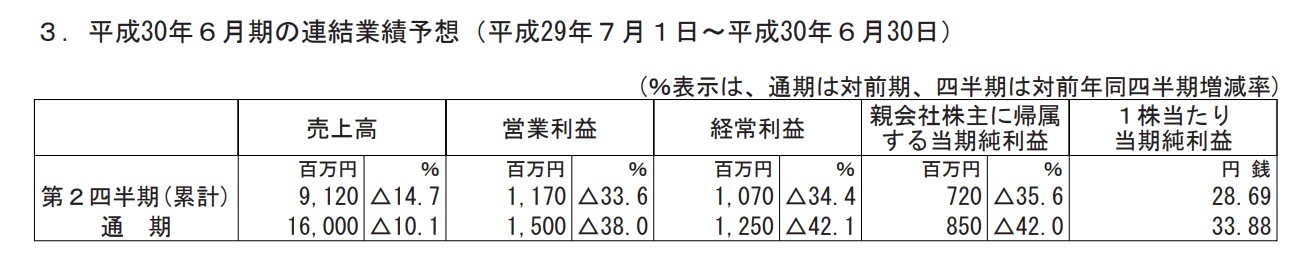

平成30年の30年6月期に大幅減収減益発表

以下が、同日の決算短信で発表された平成30年の業績予想です。売上10%減ですが、純利益は4割下落という予想!

これで一気に株価が暴落しました。しかも、株式投資を始めて初めてのストップ安だったためパニックになり、完全に売るタイミングを逸してしまいました。

320円台でナンピンし、平均購入価格を400円⇨386円まで下げた

あまりに下げてしまったので、320円台の時にナンピン。購入価格を368円まで落としました。

あとは、配当金を受け取りながら、業績が上がるのをひたすら待つ日々が始まりました。

アーバネットは半年ごとに配当金が出るため、配当狙いの投資家が半年ごとに群がってくるため、半年単位で大きな波がやってきます。

1年前に一度400円を上回ったのですが、欲を出しているうちにまた売り時を逸してしまい、さらに1年持ち越すことになりました。

平均386円を365円で売却。配当金の穴埋めを勘案するとほぼトントン

結局、その後は400円を超えることがなく、令和元年の配当取り相場でも上値の限界が見えたので、売却することにしました。過去2年間の配当金を勘案するとほぼトントンになったのが不幸中の幸いです。

まとめ:アーバネットの取引から学んだこと

アーバネットの取引は実に教訓に満ちていました。学んだことは以下の通りです。

- 購入時の前提が崩れた段階で即売却:今回の場合は、29年の業績予想が好調だったから購入したのであれば、30年の予想が出る前に売り抜けておくべきだった。

- 高配当は下落時の保険になる。アーバネットの場合は概ね5%という非常に高い配当金を支払ってくれる高配当銘柄です。今回はこの高配当と時間に救われた。やはり高配当は保険になる。

- 決算またぎはギャンブル要素が強い。特に通期決算の発表月は来期の予想も同時に発表されるため、要注意。

- 不動産銘柄は高配当のものが多いが、人気がないので要注意。アーバネットは業績が良くても本当に株価が上がらない。